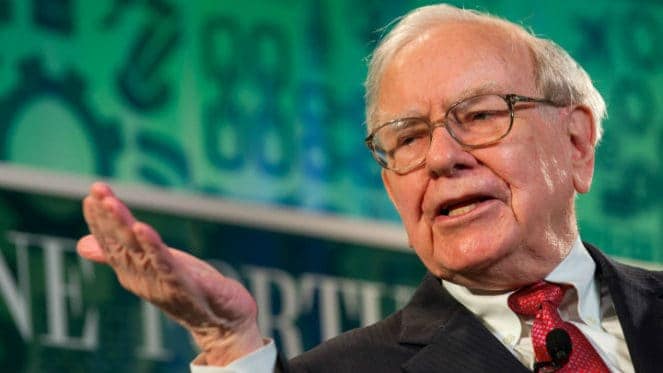

巴菲特「逆市」減持航空股是什麼招數?

巴菲特作為當代股神,一舉一動向來備受市場關注,更何況現時正是市場風高浪急、人心惶惶之際。根據美國證監披露資料顯示,巴郡在上週三、四沽出1300萬股Delta Air Lines (達美航空)及230萬股Southwest Airlines (西南航空),共值3.88億美元。

價值投資法主張大家在熊市入貨而非出貨,巴郡此舉是否代表價值投資失靈,抑或是什麼新招數?

售出股份只佔巴郡所持Delta及Southwest的少部份

巴郡是美國四大航空公司的大股東,除了Delta和Southwest,巴郡還持有American Airlines (美國航空)及United Airlines (聯合航空)的股份。

在上周之前,巴郡持有Delta 的11.1%股份,Southwest的 10.4%股份。今次沽出的股票,只佔巴郡原本持有Delta股份的18%,及Southwest股份的4%。換句話說,今次減倉後,巴郡仍然是兩間航空公司的重要股東,持股量達9%及10%。

至於在巴郡整個投資組合裏,Delta和Southwest只各佔1%左右。了解這個「大圖畫」,便立刻明白這次沽售的規模及實際影響,在巴郡來說只屬「小兒科」。

增持Delta後減持,連股神都跌眼鏡?

雖然在巴郡而言,上述減持規模只算是個「零頭」,不少聲音已急不及待指出巴郡才剛在2月增持Delta 97.6萬股,平均入貨價大約46美元,現時卻以每股23至26美元沽出,豈不大跌眼鏡?

剛剛買入又再賣出,說明巴郡對Delta的估值判斷,在一個月內產生了翻天覆地的變化,這也實在不難想像。2月時新冠病毒仍被視為是個亞洲的問題,美國作為旁觀者,主要的股票指數依然高企;而Delta股價開始從50多60元水平下跌到40多元水平,看似抵買,於是「趁低吸納」機制開啟。全世界那有人料到,一個月後,新冠病毒會重創歐美股市及經濟,航空業「突然死亡」,美國幾間大型航空公司都要申請政府資助。

價值投資法主張在熊市買入優質股票,但沒有主張捨命揸住已無希望的股票「攬炒」。巴郡先買再賣航空股,可以算是眼鏡,但並沒有背棄價值投資法則。

熊市出貨的原則

從巴郡減持航空股,投資者應學懂這招「識時務者為俊傑」:如果因為經濟轉勢,而導致手上某些股票的基礎因素發生無可逆轉的變化,這時就應該當機立斷,走為上著;眼鏡跌爛事少,及早減少損失為重。

另一個熊市沽貨有理的情況,是投資者急須套現應急。這時,應挑選組合中反彈機會最差的股票沽售,而盡量保留質優股作長線翻身的工具。

在以上兩個情形之外,投資者應避免在熊市隨便沽出手上股票。

延伸閱讀

本文所提供的信息僅供一般參考之用,並不構成任何個人化的投資勸誘或建議。作者 Wendy So(筆名)沒持有以上提及的股票。

The Motley Fool Hong Kong Limited(www.fool.hk) 2020

雅虎香港新聞

雅虎香港新聞